数字に強い経営者になろう!経営に役に立つ試算表とは?

試算表は決算処理の中で作成する帳票ですが、損益計算書や貸借対照表といった財務諸表に比べてあまり認知されていないようです。

その名が示すように最終的な書類ではないということもありますが、記載される内容は損益計算書や貸借対照表と変りません。

作成のタイミングや運用の仕方次第で経営に役立てることができます。

- 「試算表」の記載内容

- 決算処理の中での位置づけ

- 作成方法

を紹介し、経営に活用するためのポイントについて解説していきます。

経理に携わる方だけでなく、経営層や事業責任者の方々も是非参考にしてください。

試算表とは何か

試算表とは、決算処理を行う過程で作成する書類です。

損益計算書や貸借対照表といった書類はよく知られていますが、これら2つの財務諸表をつくる元となるものです。

決算処理では、

- 対象となる取引を認識

- 仕訳をする

- 勘定に転記する

その全ての勘定を総勘定元帳に記録します。

その総勘定元帳を集計したものが「試算表」です。

そして、この「試算表」から、「損益計算書」と「貸借対照表」を作成します

「試算表」をつくる主な目的は、「仕訳や総勘定元帳への転記ミスを発見する」ことと以降の「損益計算書と貸借対照表をつくり易くする」ことです。

仕訳や総勘定元帳では借方(左側)と貸方(右側)の金額が一致するようにつくられます。

そして、それらを集計した試算表でも借方と貸方の金額が一致することになるはずです。すべての取引を集計した「試算表」をつくることで、これまでの記帳が正しかったかを再確認します。

試算表を以上のような役割に限定すると、決算処理における中間的な書類のように思えますが、月次や週次に作成して、早期に会社の数字を把握することで、将来の経営活動のために有効な判断材料を提供してくれます。

試算表の種類と内容

試算表は、集計方法によって

- 合計試算表

- 残高試算表

- 合計残高試算表

の3種類があります。

試算表の一般的なフォームでは、

- 左側に「借方」

- 中央に「勘定科目」

- 右側に「貸方」

が記載されます。

「勘定科目」の「売上」から下の行を「損益科目」、売上を含まない上の行を「残高科目」といいます。

「損益科目」というのが損益計算書に記載される科目で、「残高科目」というのが貸借対照表に記載される科目になります。

以下3種類の試算表をみていきます。

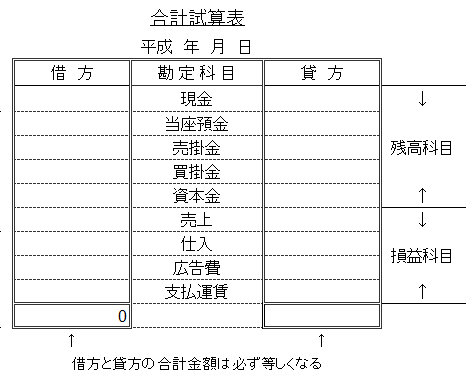

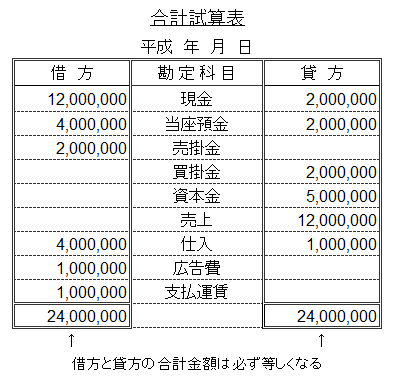

合計試算表

合計試算表とは、総勘定元帳に転記された各勘定口座の借方合計と貸方合計を集計して作成される表です。

仕訳は必ず借方と貸方で同じ金額になり、勘定・総勘定元帳に転記する時も同様に借方と貸方は同じ金額を転記します。

つまり合計試算表では、正しく転記できていれば、仕訳帳の借方合計と貸方合計と合計試算表の借方合計金額と貸方合計金額は必ず一致することになります。

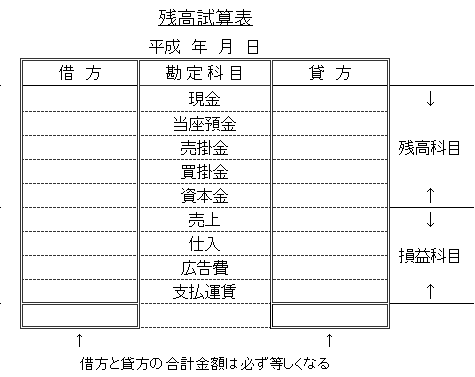

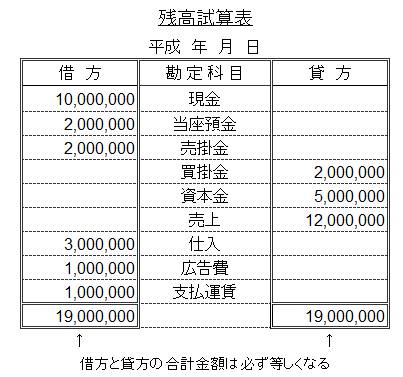

残高試算表

残高試算表は、各勘定口座の借方と貸方の金額の差額のみを集計した表です。

差額の計算は、大きい方の値から小さい方の値を差し引いて求めます。

合計試算表のように仕訳帳の借方合計と貸方合計が試算表の借方合計と貸方合計と一致しませんが、残高試算表自体の借方合計と貸方合計は必ず一致します。

また、上図のように次のステップで作成する貸借対照表と損益計算書の元となる帳票になります。

(貸借対照表と損益計算書を合わせたフォーマット)

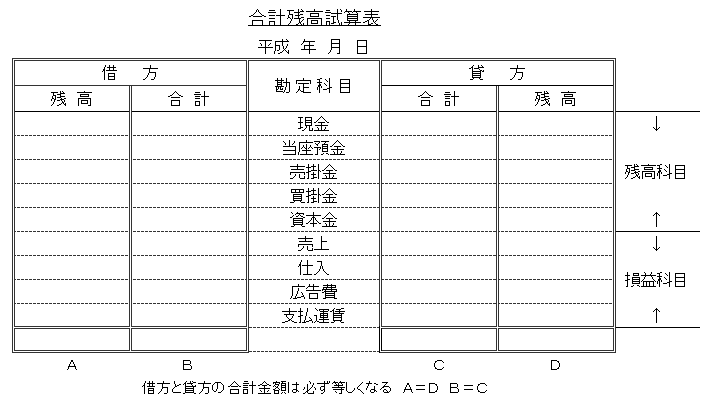

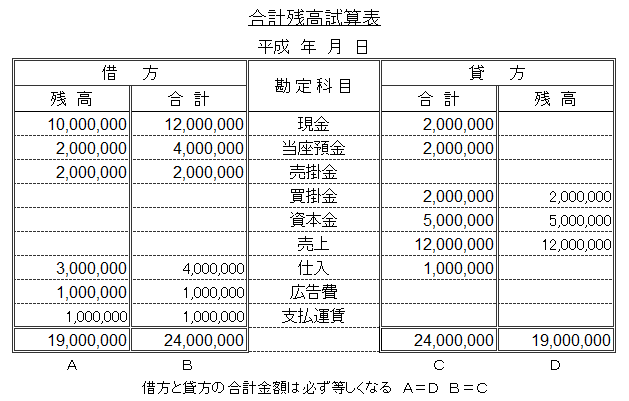

合計残高試算表

合計残高試算表は、合計試算表と残高試算表とをひとつにまとめたものです。

双方の利点を生かしたフォーマットです。

決算処理の流れと試算表の位置づけ

決算処理は、おおむね次のような流れで行ないます。

ステップ1 取引の認識

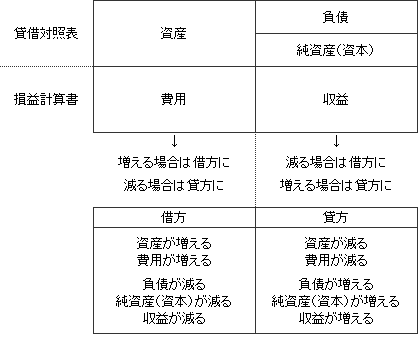

「資産、負債、純資産(資本)、収益、費用」の増減がある取引を対象とする

ステップ2 仕訳(下記「仕訳の基本的なルール」参照)

1つの取引を勘定科目毎に借方と貸方に分けて区分する

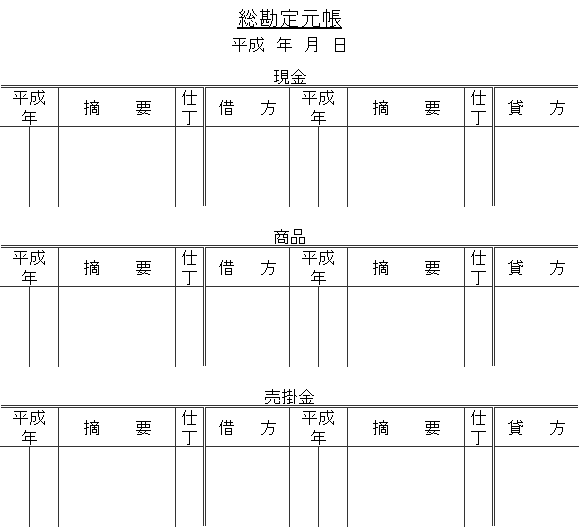

ステップ3 勘定・総勘定元帳への転記

仕訳で借方(左側)にあるものは、同じく勘定の借方(左側)に、貸方(右側)にあるものは、同じく勘定の貸方(右側)に転記する

ステップ4 試算表の作成

総勘定元帳の内容を一定のルールに従って試算表に転記する

ステップ5 決算整理

年度をまたぐ取引を当期分と翌年以降に分ける

ステップ6 貸借対照表と損益計算書の作成

試算表の残高科目を抜き出して貸借対照表に転記する

試算表の損益科目を抜き出して損益計算書に転記する

ステップ1の取引の認識とステップ2の仕訳までは人による判断が伴いますが、ステップ3勘定・総勘定元帳へ転記以降は決まったルールで処理が進んでいきます。

このように「試算表」は、仕訳を集計した「総勘定元帳」の内容を転記したもので、「貸借対照表」と「損益計算書」の元となる帳票です。

【仕訳の基本的なルール】

試算表の作り方

試算表は総勘定元帳の内容を転記して作成します。

その転記するルールさえ押さえておけば自動的につくることができます。

(転記元となる総勘定元帳イメージ)

以下、3種類の試算表毎に作り方をみていきます。

合計試算表の作り方

- 総勘定元帳の勘定科目の借方、貸方それぞれの合計額を計算する

- 合計額を合計試算表に転記する

合計試算表では借方合計と貸方合計の数値が一致します。

もし、相違があればこれまでの処理のどこかに誤りがあったことになります。

合計試算表を見れば、一定期間に取引した合計額が一覧で確認できます。また、他の2種類の試算表(残高試算表、合計残高試算表)を算出するベースとなります。

(合計試算表の例)

残高試算表の作り方

- 総勘定元帳の勘定科目の借方、貸方それぞれの合計額を計算する

- 借方合計、貸方合計の値の大きい方から小さい方を差し引いて残高を求める

- 残高を残高試算表の借方または貸方(の値の大きい方)に転記する

残高試算表では借方残高合計と貸方残高合計の数値が一致します。

もし、相違があればこれまでの処理のどこかに誤りがあったことになります。

残高試算表は以降に作成する貸借対照表と損益計算書にそのまま引き継がれます。

合計残高試算表の作り方

- 総勘定元帳の勘定科目の借方、貸方それぞれの合計額を計算する

- 借方合計、貸方合計の値の大きい方から小さい方を差し引いて残高を求める

- 合計額(1の結果)を合計試算表に転記する

- 残高(2の結果)を残高試算表の借方または貸方(の値の大きい方)に転記する

合計残高試算表では、借方合計と貸方合計および借方残高合計と貸方残高合計の数値が一致します。

もし、相違があればこれまでの処理のどこかに誤りがあったことになります。

合計残高試算表は、合計試算表・残高試算表を1つにまとめたものなので、双方の特長をあわせ持っています。

試算表を作る時期

決算期(四半期、半期を含む)には、一連の経理処理の流れの中でこの試算表をつくります。

それは、仕訳および総勘定元帳に誤りがないかを確認するという、そもそもの目的によるものです。

ただ、その他の時期においても活用場面はあります。

特に月次などで短期間における経営状態を把握するために有効な情報を提供してくれます。

四半期を待つことなく、毎月の経営数値を知ることにより、早め早めの経営判断が行える材料を得ることができます。

試算表を活用するためのポイント

試算表は決算期だけでなく、試算表を月次(または週次)という短期につくることにより、経営に活用することが可能になります。

作成のタイミングと採用の目安

月次につくる・・「月計表」

事業の特長/採用の目安:

- 年間や四半期の単位では増減はあるが、月内での取引にあまり変動がない

- 事業活動を月単位で管理している

- 現状決算期のみの管理から新たに取り組む場合

週次につくる・・「週計表」

事業の特長/採用の目安:

- 月内での取引に増減がある

- 事業活動を週単位で管理している

- 月単位の管理からさらに細かく状況を把握したい場合

日次につくる・・「日計表」

事業の特長/採用の目安:

- 日毎の取引に増減がある、1日の取引量が膨大である

- 事業活動を日単位で管理している、日単位で経営判断が必要である

このケースは工数も必要になることから、投資対効果を見極める必要がある。

→たとえば銀行などの金融機関やコンビニなどの小売業が該当

主なチェック項目

数値

「残高科目」(貸借対照表の元データ):

まず、「借方=資産」と「貸方=負債」の総額をみます。

両者を比較して、

「借方残高合計>貸方残高合計」

という状態を維持しましょう。

もし、「借方残高合計<貸方残高合計」となっていれば、負債が資産を上回っている状態なので、早期に改善する必要があります。

個別の項目:

- 現金、預金

予定支出を上回る額か、減少していないか、余裕があるか

- 売掛金、買掛金

売掛金は増えていないか、買掛金の支払予定に対する手当ては十分か

- 受取手形、支払手形

受取手形は増えていないか、支払手形の決済計画は予定されているか

- 借入金、支払利息

借入金、支払利息は増えていないか、

- その他金額の大きい科目

大きく増減した科目はないか

「損益科目」(損益計算書の元データ):

同様に「借方=費用」と「貸方=収益」の総額をみます。

両者を比較して、

「借方残高合計<貸方残高合計」

が正常な状態です。

もし、「借方残高合計>貸方残高合計」となっていれば、事業活動の結果、赤字になっている状態なので、何らかの対策が必要になります。

個別の項目:

- 売上総利益、営業利益、経常利益、当期純利益

見込みどおりの額を確保できているか、減少していないか、余裕があるか

- 売上原価、仕入原価

適正かつ見込みどおりの額か、増加していないか

- その他金額の大きい科目

大きく増減した科目はないか

比率

主なチェック項目:

- 自己資本比率

算出式:自己資本(純資産)/総資産 (%)

目安/基準値:(全産業)40~60% (製造業)40~65% (サービス業)45~70%

- 流動比率

算出式:流動資産/流動負債 (%)

目安/基準値:(全産業)170~300% (製造業)190~300% (サービス業)220~350%

(1年以内の)短期的負債の支払をカバーできる運転資金の状態がわかる。100%を超える割合が流動負債を支払ったあとの余剰資金で、特に金融機関や取引先が重視する。

- 当座比率

算出式:当座資産/流動負債 (%)

(当座資産:流動資産のなかでも、すぐに現金に換えられるもの、現金、預金、売掛金など)

目安/基準値:(全産業)130~240% (製造業)140~250% (サービス業)190~320%

(1年以内の)短期的負債に対する支払能力がわかる。100%を超える割合が流動負債を支払ったあとの余剰資金となる。特に金融機関や取引先が重視する。

- 売上総利益

算出式:売上総利益/売上高 (%)

目安/基準値:(全産業)28~33% (製造業)21~26% (サービス業)44~52%

すべての利益の源である粗利益の獲得力がわかる。原価の多い製造業は低く、販売費の多いサービス業は高い。

製造機能を持たない(原価率の低い)業種ではあまり重視されず、特に製造業・生産部門で管理したい指標。

- 売上高営業利益率

算出式:営業利益/売上高 (%)

目安/基準値:(全産業)3~8% (製造業)4~10% (サービス業)3~7%

粗利益から販売費及び一般管理費を差引いた本業の儲ける力がわかる。全業種において事業の利益率をみる一般的な指標。

- 売上高経常利益率

算出式:経常利益/売上高 (%)

目安/基準値:(全産業)3~8% (製造業)4~11% (サービス業)4~9%

通常の企業活動全体から生み出される利益の獲得力がわかる。全業種において本業以外も含めた企業活動の利益率をみる一般的な指標で、金融機関をはじめ多くの関係者が参照する。

注)「目安/基準値」にはTKC経営指標(税理士・会計士の関与先企業実績値)を参考値として記載

URL:http://www.tkc.jp/tkcnf/bast/

金融機関に対する融資申請のための提出資料として

金融機関への融資申請や既に融資の取引をしている場合、四半期など決算書に加えて、より直近の状態を反映した月次の収益・財務情報を求められます。

その際に、月次決算書(損益計算書や貸借対照表)の元情報である「試算表」を提出することになります。

言い方をかえれば、提出資料として先月の試算表を即座に提示できなければ、財務・経理の管理体制が甘いと評価されてしまいます。

まずは直近の月次試算表を作成していて、即時に提示できる状態にあるという体制になければなりません。

次に、金融機関が試算表のどこをみているのか?ということですが、先にみてきたように以下の視点でチェックします。

- 黒字か?赤字か?

- 売上・利益は増えているのか?

- 経費や債務は増えていないか?

- 投資(した固定資産)は利益を生んでいるのか?

さらに、

- 「現状を正確に把握しているのか?」

- 「今後の見通しはどうなのか?」

といったことを適切に説明できなければなりません。

つまり、「今現在の経営状況を把握して、今後どう対策していくかということを常に意識していくこと」が求められるのです。

試算表を決算手続きの中間的な帳票としてだけでなく、月次・週次という短期に作成し運用することで、経営活動に生かすことができるのです。

まとめ

試算表とは、決算処理を行う過程で作成する書類で、総勘定元帳を集計したもののことです。

試算表をつくる事により、「仕訳や総勘定元帳への転記ミスを発見する」ことと以降の「損益計算書と貸借対照表をつくり易くする」ことにつながります。

そして試算表はただ作成するだけでなく、数値をチェックしなければなりません。

-

残高科目:「借方残高合計>貸方残高合計」という状態を維持する

-

損益科目:「借方残高合計<貸方残高合計」という状態を維持する

試算表を見ることにより現在の経営状況が把握でき、今後の対策を適切に取る事ができます。

今すぐ試算表をチェックしてみてください。