初心者必見!キャッシュフロー計算書の見方4つのポイント

事業活動の結果は通常、1年間や四半期毎に決算書というかたちで関係者に開示します。その決算書類で最も知られているものが損益計算書と貸借対照表です。そして2000年には株式公開企業(上場企業など)に対して、「キャッシュフロー計算書」の作成が義務付けられ、「キャッシュフロー経営」という現実のキャッシュの流れに着目した経営強化の考え方が定着しました。

キャッシュフロー計算書は、損益計算書や貸借対照表では読み取れない企業の本当の実力を示してくれます。一見難しそうな書類のように思えますが、会計の知識がなくても見るべきポイントを絞ることで理解することができます。

そして、経営者、事業責任者、投資家、取引先といった立場の人にとって、企業の経営実態を知るのに有益な情報を提供してくれます。

以降、ポイントを絞って解説しますので、是非経営強化のために役立ててください。

Contents

キャッシュフロー計算書は何を示してくれるのか

従来は、会計規則による帳簿上の数字を追いかけていましたが、キャッシュフロー経営では、経営活動の着眼点を「利益・損失などの損益」から「現金の出入りであるキャッシュフロー」に変えていきます。

キャッシュフロー計算書はキャッシュフロー経営に必須の財務諸表で、企業のキャッシュを獲得する力を明らかにし、支払能力や投資余力などの資金力、事業を継続する力を知ることができます。

キャッシュフロー計算書の目的と役割

まず、キャッシュフローという言葉の意味を確認します。

キャッシュは「お金」、フローは「流れ」と訳せます。つまり、キャッシュフローとは「お金の出入り(増減)」を明らかにしたものです。

ここで言うキャッシュとは会計で定義されており、現金に加えて以下のような短期間に換金できるものを指します。

- 現金

- 当座預金、普通預金、通知預金など短期間で引き出せる預金

- 現金同等物(簡単に換金できて、価値変動が少ないもの)

- 3カ月以内に現金に換金できるもの(預金、手形、公社債、投資信託など)

キャッシュフローとは、ある一定期間におけるキャッシュの増減のことです。

「いつ、どこからキャッシュが入ってきて、いつ、どこへ出て行ったか」という誰もが同じように認識できる現物の流れです。

あらためてキャッシュフロー計算書の目的と役割についてをまとめます。

目的

現実のお金の流れを把握して経営を強化すること、収益性や財務の安定性を高め、「強い会社をつくる」こと

単に資金繰りの把握だけでなく、キャッシュを基準にして事業を把握し、施策策定や経営判断を行う。

たとえば、キャッシュフローの観点から在庫の実態や費用を把握することで、「キャッシュを生む製品は何か」を明らかにし対策したり、「いくら投資 して、いくら儲かったか、いつキャッシュを生むか」を評価して投資判断を行う。

その結果として、金融機関や投資家にとって魅力的な融資先・投資先となり、資金調達力の強化を計る。

役割

資金の流れ、収支を見えるようにすること。損益計算書や貸借対照表では読み取れない実態を把握すること。

損益計算書で扱う利益や損失は、個別の会計ルールや会計処理方法によって数値が変化します。これは、現物とは関係なく、帳簿にどのように記載するかという解釈が一つだけではないからです。答えが人によって違うので比較しづらいものとなっています。

このように、キャッシュフローは上場企業だけの管理項目ではなく、多くの企業で重視すべきものと言えます。

損益計算書と貸借対照表との関係

キャッシュフロー計算書は損益計算書や貸借対照表と同じく財務諸表の一つで相互に密接な関係を持っています。

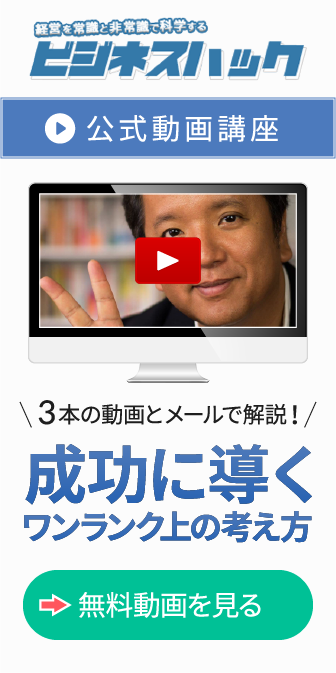

期首を起点として期中の経営活動から期末に至るまでを、この3つの計算書の関連を中心に見てみます。

(取引を簡素化してあらわした関係図)

貸借対照表が期首や期末の「一時点」の資産、負債、純資産の状態を示すのに対して、損益計算書やキャッシュフロー計算書は、1年間や四半期間等の「一定期間」の状況を示す財務諸表です。

上図のケースでは以下のような流れとなります。

- 期首のキャッシュは貸借対照表からキャッシュフロー計算書に引き継がれる (①)

- 期中の損益計算書の収益はキャッシュのみが(35)、キャッシュフロー計算書で計上される (②)

- 収益のうち、キャッシュ以外(40-35=5)は売掛金として今期末の貸借対照表に計上される (②)

- 期中のキャッシュ増分は、キャッシュフロー計算書の期首残高と合算されて今期末の貸借対照表に引き継がれる (③)

- 損益計算書の当期純利益は、利益余剰金として、今期末の貸借対照表に計上される (④)

このように損益計算書とキャッシュフロー計算書は、それぞれ異なる見方・ルールで期中の活動を数字にあらわし、期末に貸借対照表により、資産、負債、純資産に分類、計上されます。

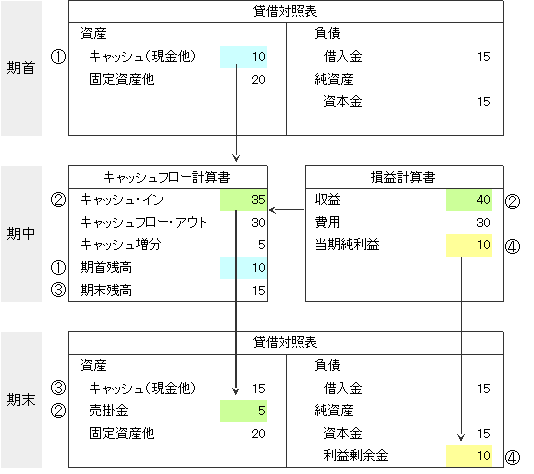

(計算書類の比較)

キャッシュフロー計算書には何が書いてあるのか

キャッシュフロー計算書では、

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

の3つに区分して表示されます。

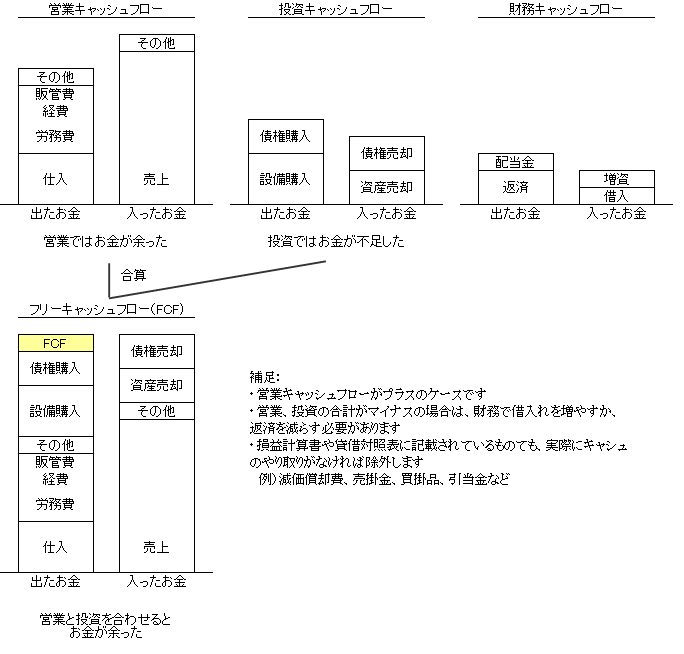

■営業活動によるキャッシュフロー ・・・「儲けたお金」を明らかにしたもの

会社の本業(主要な事業活動)によるキャッシュの増減を表します。

会社の本業(事業)により生じたキャッシュの流れ、増減

■投資活動によるキャッシュフロー ・・・「使ったお金」を明らかにしたもの

設備投資(工場建設・機械購入など)や資金の運用(企業買収・有価証券購入など)によるキャッシュの増減を表します。

既存事業や新規事業のための設備投資、債権購入などのキャッシュの流れ、増減

■財務活動によるキャッシュフロー ・・・「借りたお金、返したお金」を明らかにしたもの

資金調達(借入)や借入金返済などによるキャッシュの増減を表します。

営業活動と投資活動によって生じたお金の過不足の調整を行うものです。

借入と返済、増資・社債などの資金調達、配当金の支払などによるキャッシュの流れ、増減

以上の3つに加えて、営業キャッシュフローと投資キャッシュフローの合計したものを「フリーキャッシュフロー」と呼び、経営判断の材料などに活用されます。

フリーキャッシュフローとは、営業キャッシュフローから投資キャッシュフローを引いた残りで、営業活動で稼いだキャッシュを投資キャッシュフローで使ってもなお残るキャッシュのことを指します。これが多い会社は経営状態が健全であるとみなされます。ただ、投資を減らせばフリーキャッシュフローは増えるので将来の投資に向けた余剰資金といえます。

(営業、投資、財務キャッシュフローとフリーキャッシュフローのイメージ)

どんな人がキャッシュフロー計算書を見るべきか

キャッシュフロー計算書を見て活用したいのは、

- 企業経営者

- 事業責任者

- 投資家

- 金融機関

- 取引先

といった立場にある人です。

そして、対象の企業が以下のような経営環境であれば特に必要度が増します。

- 常にキャッシュが不足ぎみ、支払いが多い

- 売り上げても入金がすぐに入ってこない、それに対して仕入は早期に支払う必要がある

- 多くの事業があり、全体の資金の流れが掴みづらい

- 金融機関との融資取り引きが多い、取引額が大きい

- 金融機関からの融資を計画している、投資家からの出資を計画している

- 株式公開(上場)を計画している

- 財務体質を改善したい

キャッシュフロー計算書のどこを見るのか

キャッシュフローの状態を分類する

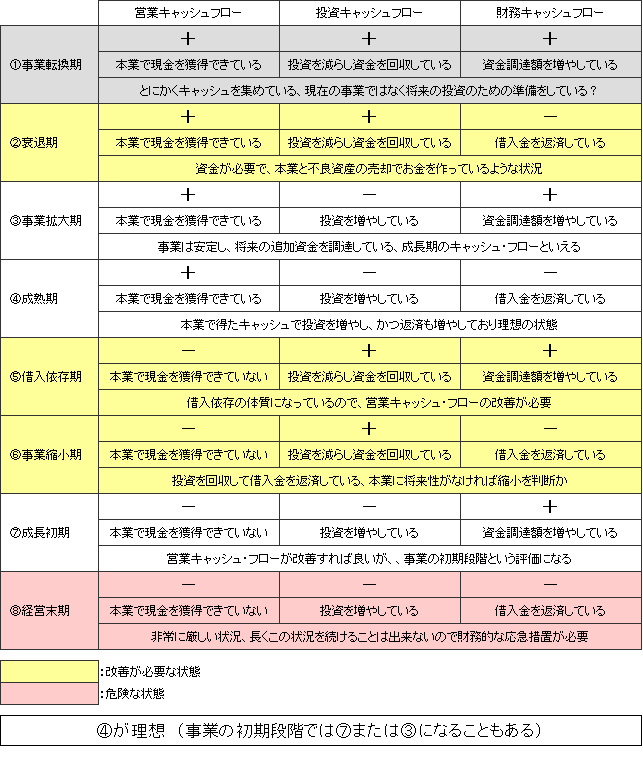

キャッシュフロー計算書には営業・投資・財務の3種類があるので、その値がプラスかマイナスかの組み合わせは8通りです。

それぞれのパターンがどのような状況を表しているかを知っていれば、経営状態を大まかに読み取ることができます。

営業活動によるキャッシュフロー

- プラスになっていることが大前提、額が大きいほど良い

- 同業界、リーディング企業と比較してどうかをみる

- 事業立ち上げ時期は一時的にマイナスになることもあるが、その場合はプラスに転じるまでの事業計画を評価する

投資活動によるキャッシュフロー

- 営業活動によるキャッシュフローを超えていないか、超えている場合は投資対効果の計画を評価する

- 将来の投資は必要なのでマイナスである方が健全といえる

財務活動によるキャッシュフロー

- プラスの場合は資金不足ということ、必要に応じて調達計画を見直す

- マイナスの場合は借金を返済しているので好ましい状態

フリーキャッシュフロー

- プラスになっていることが大前提、額が大きいほど良い、金融機関や投資家も重視する

- 使い道はどうか、「事業への投資」、「株主への配当金支払」、「借入金の返済」など、何に使ったかによって経営の方向性が見える

(8通りの分類と経営状態)

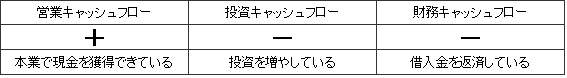

目指したい姿とは、事業でキャッシュを稼いで、借金に頼らずにその稼いだキャッシュで既存や将来の投資を行うことです。

先の分類でいうと、④(”営業+投資-財務-”の組み合わせ)に該当します。

ただ、新規事業の立ち上げ時などによっては、財務キャッシュフローがプラスの時期もあり得ます。キャッシュフローで最も重要なポイントは、営業キャッシュフローがプラスであることです。

これは当たり前のことで、(帳簿上はどうあれ)キャッシュを生まない事業は、その存在意義が問われてしまいます。損益計算書の利益額を増やすことと同様に営業活動でキャッシュを積み上げることが経営の大きな目標になります。

キャッシュフロー計算書のココを見よう、、ポイントを解説

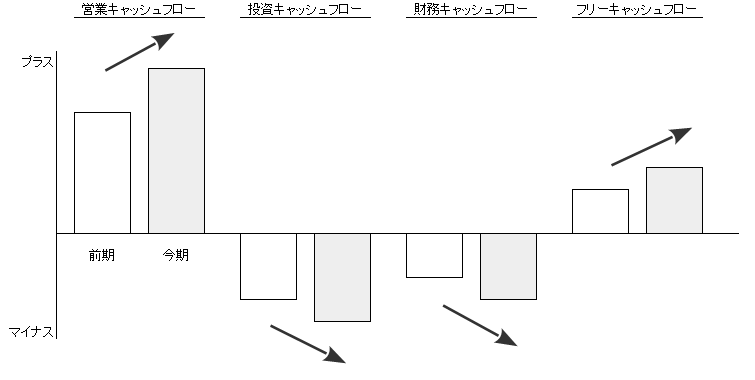

まずは大枠を捉えて、その結果を踏まえて個別の項目をみていきます。

【ポイント】

- 営業キャッシュフローとフリーキャッシュフローの総額が多いこと(もちろんプラスになっていること)

- 投資活動キャッシュフローがマイナスであること

- 前期(過去数年)および同業他社に比べて、営業キャッシュフローと フリーキャッシュフローが増えている(多い)こと

以上の状態を図式化すると以下のようになります。

まず大枠では、この3点だけです。

次に個別の費目を見ていきます。

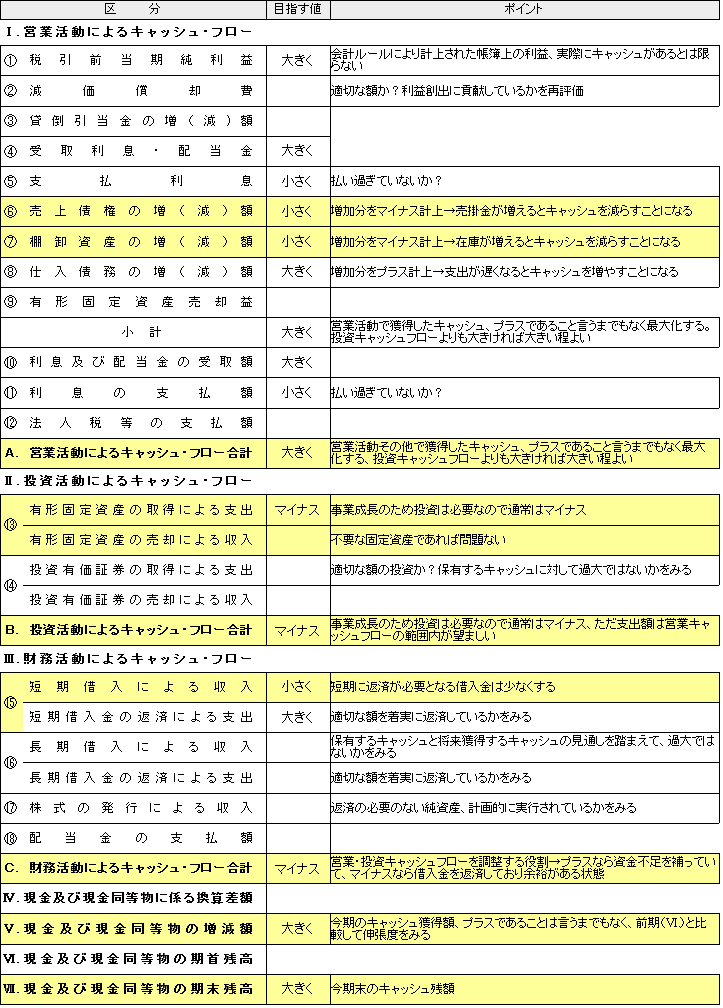

(キャッシュフロー計算書の表示項目例)

【ポイント】

A.営業活動によるキャッシュフロー

B.投資活動によるキャッシュフロー

C.財務活動によるキャッシュフロー

については先述の通りですので、ここでは個別の費目の中で特に注意したいところを4点挙げます。

⑥売上債権の額は大きくないか

せっかく売る上げたのにキャッシュを獲得できていない状態

売掛金の管理・回収がうまくいっていないのでは?

⑦棚卸資産の額は大きくないか

在庫が増えてキャッシュに換えられていない状態

売れないものをつくって(仕入れて)いないか?、仕入・製造・在庫は適正か?

⑬有形固定資産の取得額は妥当か、少なくないか

これがマイナスでないと、現在および将来の成長のために必要な投資をしていないということ

売却による収入が増えていたら、単に資金調達のために必要な資産を売却していないかを見る

⑮短期借入による収入額は多くないか

短期に返済が必要となる借入金なので、その分短期にキャッシュが必要になる、キャッシュインの

可能性を踏まえたものか?

以上の項目についても、”大枠の見方”と同様に「前期(過去数年)および同業他社に比べてどうか」を見ていくと、さらに精度の高い情報が得られます。

キャッシュフロー計算書を活用する

この章は、企業経営者や事業責任者など主に経営改善を担う方々向けの内容です。

キャッシュフローを把握して経営の健全性を高める取り組み

キャッシュフロー経営では、帳簿上ではなく現実に動いたキャッシュの増減に注目して経営を強化していきます。

目指す方向は以下の4つです。

- キャッシュを増やす

- キャッシュを減らさない

- キャッシュが入るのを早くする

- キャッシュが出るのを遅くする

以降、それぞれの目標に対する対策例を挙げてみます。

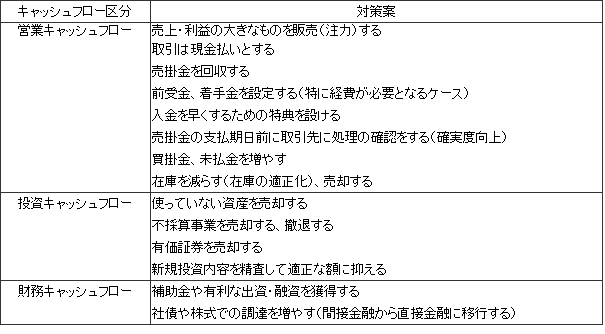

キャッシュを増やす

キャッシュフローを改善することは、当然ながらキャッシュをより多く獲得することが第一です。

そのためには、「売上・利益を増やす」、「所有する資産をキャッシュに換える」、「資本、負債・借金を増やす」ことです。

(キャッシュを増やす対策例)

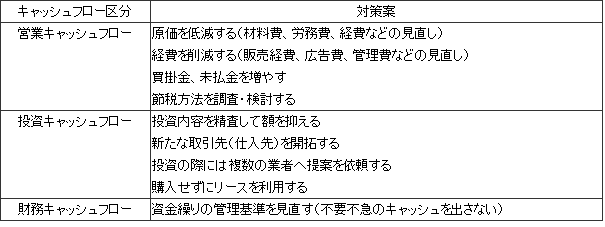

キャッシュを減らさない

キャッシュを減らさない、使わないということは、「原価を下げる、経費を減らす」、「効果・効率の良い投資を行う」ことです。

(キャッシュを減らさない対策例)

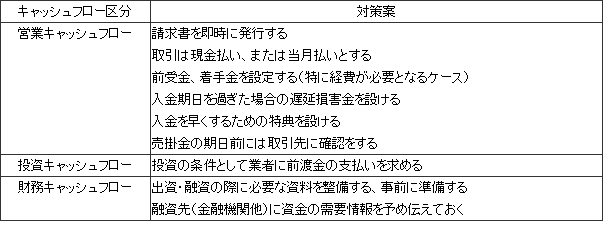

キャッシュが入るのを早くする

キャッシュが入るのを早くするということは、「売上債権の入金を早める」、「出資・融資金の入金を早める」ことです。

(キャッシュが入るのを早くする対策例)

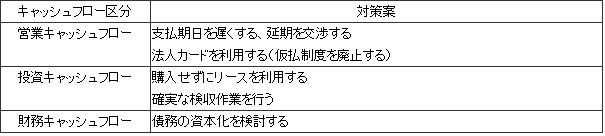

キャッシュが出るのを遅くする

キャッシュが出るのを遅くするということは、「支払いを遅くする」ことです。

(キャッシュがが出るのを遅くする対策例)

まとめ

キャッシュフロー計算書の目的と役割

- キャッシュフロー計算書の目的は、現実のお金の流れを把握して経営を強化すること、収益性や財務の安定性を高め、「強い会社をつくる」こと

- 資金の流れ、収支を見えるようにすることで、損益計算書や貸借対照表では読み取れない実態を把握することができる

- 単に資金繰りの把握だけでなく、キャッシュを基準にして事業を把握し、施策策定や経営判断を行う

- キャッシュフローは上場企業だけの管理項目ではなく、多くの企業で重視すべきもの

損益計算書と貸借対照表との関係

貸借対照表が期首や期末の「一時点」の資産、負債、純資産の状態を示すのに対して、キャッシュ・フロー計算書は損益計算書と共に、1年間や四半期間等の「一定期間」の状況を示す財務諸表

キャッシュフロー計算書と損益計算書は、期首の貸借対照表から経理情報を引き継ぎ、それぞれ異なる見方・ルールで期中の活動を数字にあらわし、期末に貸借対照表上の資産、負債、純資産に分類、計上される

キャッシュフロー計算書は3つに区分される

- 営業活動によるキャッシュフロー: 「儲けたお金」を明らかにしたもの

- 投資活動によるキャッシュフロー: 「使ったお金」を明らかにしたもの

- 財務活動によるキャッシュフロー: 「借りたお金、返したお金」を明らかにしたもの

営業キャッシュフローと投資キャッシュフローの合計したものを「フリーキャッシュフロー」といい、経営判断の材料などに活用される

どんな人がキャッシュフロー計算書を見るべきか

キャッシュフロー計算書を見て活用したいのは、企業経営者、事業責任者、投資家、金融機関、取引先といった立場にある人

特に必要度が高い経営環境は、

- 資金が少ない、支払いが多い

- 売上(入金)がすぐに入ってこない、仕入れの支払いよりも遅く入ってくる

- 多くの事業があり、全体の資金の流れが掴みづらい

- 金融機関との融資取り引きが多い(大きい)、新たな融資を計画している

- 株式公開(上場)を計画している、

- 財務体質を改善したい

キャッシュフロー計算書を分類することにより経営状態のおおよその傾向がつかめる

営業・投資・財務の各キャッシュフローの組み合わせをみる

目指したい姿は、事業(営業)でキャッシュを稼いで、借金に頼らずにその稼いだキャッシュで既存や将来の投資を行うこと

- 営業キャッシュフロー: プラス→最大化

- 投資キャッシュフロー: マイナス

- 財務キャッシュフロー: マイナス

キャッシュフロー計算書のココを見れば経営状態はわかる

【大枠の見方】

- 営業活動によるキャッシュフロー:プラスになっていることが大前提、額が大きいほど良い

- 投資活動によるキャッシュフロー:営業活動によるキャッシュフローを超えていないか、マイナスである方が健全

- 財務活動によるキャッシュフロー:プラスの場合は資金不足、マイナスは借金を返済しているので好ましい状態

- フリーキャッシュフロー:プラスになっていることが大前提、額が大きいほど良い

【個別の見方】

- 売上債権:小さく・・・売上がキャッシュになっているか、売掛金の管理・回収がうまくいっているか?

- 棚卸資産:小さく・・・在庫が増えてキャッシュになっていないのでは、仕入・製造・在庫は適正か?

- 有形固定資産:少なくないか・・・マイナスの状態は将来の成長のために必要な投資行動

- 短期借入:小さく・・・短期に返済が必要となる借入金なので、その分キャッシュが必要になる

キャッシュフローを把握して経営を強化するには、以下4つの改善目標を組み合わせて対策する

- キャッシュを増やす: 「売上・利益を増やす」、「所有する資産をキャッシュに換える」、「資本、負債・借金を増やす」

- キャッシュを減らさない: 「原価を下げる、経費を減らす」、「効果・効率の良い投資を行う」

- キャッシュが入るのを早くする: 「売上債権の入金を早める」、「出資・融資金の入金を早める」

- キャッシュが出るのを遅くする: 「支払いを遅くする」