【知って得する!!】サラリーマンの節税対策4つのポイント

最近ではフリーランスも増えてきました。

また、株式投資だけでなく様々な投資スタイルが生み出されていることもあり、一般的なサラリーマンでも確定申告を行う必要がある人が多くなってきています。

確定申告で気になることといえば、やはり税金です。

税金はしっかり納める必要があると頭ではわかっていても、やはり無理のない範囲で押さえていきたいと考えている人は多いのではないでしょうか。

今回はそうした節税についてみていきましょう。

今回ご紹介することは、法に触れるような脱税では一切ありませんので、ぜひ安心して読んでください。

Contents

節税とは何か

まずは、節税とはどういうものなのかについてみていきます。

節税とは「非課税制度や控除制度などを活用して、適法内で税金額を軽減すること」と定義できます。

多くの場合、節税とは所得税について指すのですが、この所得税については支払う必要のある場合とない場合があるのです。

支払う必要のない部分をしっかり活用していくというのが節税といえるでしょう。

具体的には「控除」と「経費計上」の2点をうまく使っていきます。

この2つを使っていくことで、所得から金額を差し引いていき、税金の計算のベースとなる所得を少なく見せかけることが出来るのです。

ちなみに、この税金の計算のベースとなる所得のことを「課税所得」といいます。

実際の収入と所得は違います。

また、手取りと収入も違うのです。

サラリーマンをやっていると、こうした税金についてはすべて年末調整という形で終わってしまっていて、税金などはすべて天引きされた状態で銀行口座などに振り込まれるため、ぴんと来ない部分かもしれません。

節税効果

節税は「控除」と「経費計上」という2点をうまく使って「課税所得」を小さく見せることでした。

では、いったい節税をうまく行うことでどのくらいの効果が期待できるのでしょうか。

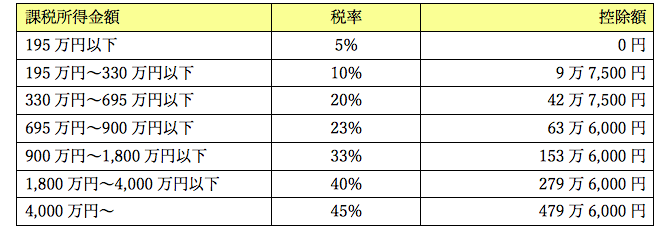

まずは、所得税の税率について以下の表をご覧ください。

課税所得400万円の場合所得税率は5~45%となっており、課税所得金額によって税率も控除額も大きく異なってきます。

この表を見ながら、

- 「課税所得400万円」の時

- 「年収400万円に経費などをうまく利用して課税所得を300万円にした」時

とを比べてみましょう。

(400万円(課税所得)-42万7,500円(控除額))×20%=714,500円

節税した場合

(300万円(課税所得)-9万7,500円(控除額))×10%=290,250円

いかがでしょうか。

この例は、節税効果が見やすいように税率が切り替わる部分で計算しています。

そのため、多くの場合、ここまでの大きな効果は見られないかとは思います。

この明らかな効果を見てしまえば、節税をやらざるを得ないと考える人も多いでしょう。

そうです、節税は「やったほうがいいもの」ではなく「やらなければならないもの」といえるのです。

サラリーマンの節税で注目すべき4つのポイント

サラリーマンのほとんどは年末調整という形で、毎年会社が税金の計算などを行っています。

そのため、多くの人は確定申告とは無縁であって節税対策とは全く関係がない、と考えている人も多いのではないでしょうか。

実はそんなことありません。ある4つのポイントを確認してみてください。

思わぬ形で税金が戻ってくることがあります。

ポイント1 株や投信の損失

最近では、なかなか昇給も考えにくく、しっかりと資産運用をしなければと思っている人も多いと思います。

この株式の売買取引では利益が出ることもありますが、残念ながら損失も発生することがあるでしょう。

この損失分を利用して節税に役立てる仕組みがあるのです。

これを「譲渡損失の損益通算及び繰越控除」といいます。

上場株式等の取引で発生した損失では、その年の取引利益と相殺して、相殺しきれない損失が残った場合は良く年以降の3年間、引き続き相殺できるという仕組みがあるのです。

その年の利益と相殺することを「損益通算」、翌年以降の相殺を「繰越控除」といいます。

また、2017年には範囲が拡大され、特定公社債の利子や公募公社債投資信託の収益も使えるようになりました。

株式の損失に落ち込む前に確定申告をすることで、少しでも損失を抑えることが出来るかもしれません。

ポイント2 確定拠出年金

確定拠出年金は、老後資産の形成に非常に役に立つといわれており、利用者は500万人に上るとまで言われています。

確定拠出年金の最大のメリットは税制上の優遇措置でしょう。

制度的には国内で最も優遇されている資産運用ではないかとまで言われています。

資産形成のためには必ずお金を何かに運用する必要があります。

つまり掛け金です。

確定拠出年金では、この掛け金に全く税金がかかりません。

また、確定拠出年金を利用した利息や収益分配金などの「運用時」にも全く課税されません。

さらに、老後に確定拠出年金からお金を受けとるときに、そのまま貯金として受け取るよりもはるかに課税額が少なくなるのです。

このように

- 「始まるとき」

- 「運用時」

- 「終わるとき」

のすべてで節税効果が期待できる優れた仕組みといえるでしょう。

ポイント3 特定支出控除

サラリーマンと経費は関係がないと考えている人も多いと思いますが、実は違います。

これが「特定支出控除」です。

つまり、サラリーマンであっても、仕事に必要だと認められた場合、経費として確定申告することが出来るのです。

この確定申告によって払いすぎた税金を返してもらえます。

「特定支出」として認められるのは決められた一定額を超えた場合に限ります。

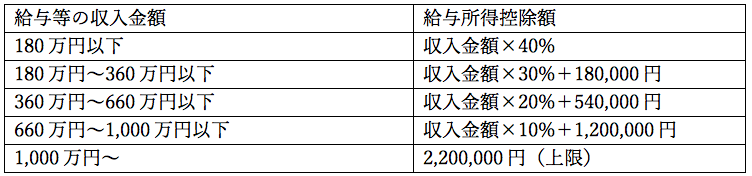

これはすべての給与でも「その年中の給与所得控除額×1/2」と定められており、この給与所得控除は以下の表を用いて計算されます。

ポイント4 ふるさと納税

例えば、あなたの収入が800万円だった場合、給与所得控除額は(収入金額×10%+120万円)=200万円です。

そのため、「特定支出控除」として利用できる項目は、100万円以上の経費が認められた場合ということになります。

「特定支出控除」として認められる項目は主に6点あり、

- 通勤費

- 転居費

- 研修費

- 資格取得費

- 帰宅旅費

- 勤務必要経費

と定めがあります。

転勤に伴う引っ越しや、単身赴任の帰宅などで移動費がかさんでいる場合はぜひ領収書を保管しておくといいでしょう。

ふるさと納税は、節税が出来るうえに特産物などがもらえるため、「一粒で二度おいしい」節税対策といえます。

しかも、2017年4月以降のふるさと納税であれば、確定申告せずとも節税メリットを受けられる「ワンストップ特例制度」が利用できるようになり便利になりました。

このワンストップ特例の仕組みについてみていきましょう。

ワンストップ特例制度

納税先が5か所以内であれば確定申告が必要ないという仕組みです。手順は以下の通り。

A.ふるさと納税を行い「寄付金税額控除にかかわる申告書」に必要事項を記入し提出。

B.控除に必要なデータが自治体同士でやり取りされる(利用者が何かする必要はない)

C.ふるさと納税をした翌年度分の住民税が安くなる

ふるさと納税で節税できるのは「所得税」ではなく「住民税」であることに注意してください。

それでも、納税をして特産物などを手に入れられるというのは非常にお得です。

ぜひ、積極的に活用していきましょう。

個人事業主の節税で注目すべきポイント

個人事業主であれば、サラリーマンと比べて節税できる余地は大きくなります。

売り上げを減らす

売上が減れば、当然税金の対象になる金額が減ります。

しかし、売り上げが減るということは収入が減ることも意味するため、うまく行わなければそもそも生きていけないという状況になりかねないため、中長期的な視野が必要になります。

経費を増やす

個人事業主の節税対策の中でも最も簡単な方法として挙げられるのが消耗品購入でしょう。

続いて、広告宣伝費や接待交際費なども挙げられます。

確定申告時の消耗品とは「10万円未満または使用可能期間が1年未満の少額減価償却資産」をさしており、10万円未満の備品はほぼすべて対象と考えていいでしょう。

別段、プリンターのインクや用紙、文具品などの本当に消耗していくものだけに限りません。

例えば、10万円ぎりぎりのノートPCなどもこれに当たり、同様にカメラマンなどではカメラが、プログラマーやシステムエンジニアなどでは業務に必要なソフトなどもこの消耗品という項目で利用していくことが出来ます。

また、年末で時間に余裕があるのであれば、遠方の取引先への御挨拶、取引先との忘年会などの来年以降に影響を与えうる出費を「接待交際費」などの形で利用していくのも非常に賢い節税対策といえるでしょう。

ただ、この「接待交際費」は架空請求として利用されることもあるため、税務署がかなり注目している部分でもあります。

無理に節税を行うために冒険することは極めて危険です。

各種所得控除を増やす

個人事業主であれば必ず知っておきたい共済としてよく挙げられる「経営セーフティ共済」ですが、この掛け金はすべて必要経費に算入できるため節税対策のひとつになっています。

50万円の掛け金であれば50万円が、100万円の掛け金であれば100万円がそれぞれ経費として満額認められ、しかもトラブルがあった時の助けになるので非常に重要な共済です。

ぜひ加入して役立てましょう。

また、小規模企業共済という、経営者の退職金制度とも呼ばれている仕組みも、収めた掛け金すべてを控除対象に出来るためこちらもお得です。

年額は最大で84万円。

余裕があるならば、84万円満額で入れておくといいかもしれません。

個人事業主にとって節税は重要なことですが、節税は事業の目的ではありません。

また、本来の売り上げを増やすようなものでもないため、行き過ぎた節税対策は自分のリソースを無駄遣いしてしまうことも多いのです。

節税と本来の事業とのバランスをとっていくとが重要となります。

節税とローンの関係

最後に、節税を行う上で注意しておくべきことがあります。

節税でお金が返ってくる、必要ない税金は払う必要がないというメリットばかりが強調されますが、節税のし過ぎでデメリットとなることがあるのです。

それはローンを組むときの審査です。

ローンを組むときの審査には収入の書く欄が必ずあり、この収入の裏付けに納税証明書を提出することがあります。

このとき、書かれている収入よりもはるかに少ない納税額である場合、この収入の裏付けが取れなかったと判断される場合があるのです。

これは、本来所得税とはその人の収入、つまり自由に使えるお金が存在することの証明ともなっているためといえるでしょう。

個人事業主などが意外と家のローンを組むときに困るのが、この収入証明です。

つまり、節税を大いにしてしまっている結果として、この人は言うほど収入がないのではないかと考えられてしまうといえます。

まさに本末転倒といえるかもしれません。

こうしたデメリットに注意しながら、必要な分だけ節税を行うことで、うまく税金と付き合っていきたいものです。

まとめ

納税は国民の義務でありますので、きちんと行なわなければいけません。

適正な税金を期限内に納めることは厳守しなくてはいけません。

だからこそ、税金について興味を持ち、知識を得ることで、「ただ義務だから納めているだけの税金」ではなく、「理解して納める税金」にすることで、気持ちよく納税できるのではないでしょうか。