エクセルによる資金繰り表の作り方7つのステップと運用方法

資金繰り表は市販ソフトでも作成できますが、自社独自の細かな要件を満たすことが難しいためエクセルを使っているところがほとんどです。

しかしながら、エクセルによる資金繰り表はデータ入力や検証作業などに工数がかり、継続して運用するとなると課題も少なくありません。そもそも一から作るとなると迷うことも多く、難しいものです。

このような課題を踏まえ、

- 「そもそも資金繰り表にはどんな機能が必要なのか」

- 「どのように作成したらよいのか」

- 「どのように運用すればよいのか」

といった基本的なところを抑えて、本当に使える資金繰り表の作り方と運用方法を解説していきたいと思います。

Contents

資金繰り表に必要な機能と内容

資金繰り表の目的は、将来の資金の出入りと必要な資金(不足分)を明らかにして、今後の調達計画に役立てることです。

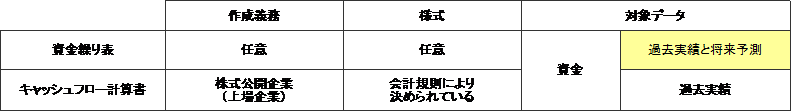

似た計算書類にキャッシュフロー計算書がありますが、資金繰り表では将来の予測を伴うもので、過去の結果情報だけを対象にするキャッシュフロー計算書とは求める機能も異なります。

このように決まった様式やルールはなく、将来の予定や予測を行うものなので、求める機能もより難しくなります。

ここでは各社共通の要件に絞って、必要な機能をあげてみます。

必要な機能(共通のもの)

- 決算書など帳簿類の数字と整合している、日々の取引情報を容易に更新できる

当たり前ではあるが、決算書や伝票などの経理関係のデータと一致していることが大原則である

よって、元となる帳票類との連携や取り込みを機械的に行いたい(データの再入力は避けたい) - 費目単位、取引先別、案件別に管理ができる

個別に見込みを判断して、対策を考えることが目的なので詳細情報が必要となる

たとえば、担当者毎に詳細を確認したり対策を考えたりすることに繋げる

数字をまとめたものや、合計だけでは不十分 - 日単位で管理できる

入金、出金の最小単位は日単位(月末だけではない)なので月単位では足りない

たとえば、入金と出金が同じ月内であっても1日違いで資金が不足することもある - 試行錯誤のためのシミュレーションができる

確定情報を入力して表示・出力することに加えて、将来を予測することから入力・修正を繰り返す処理がある

高度な分析は必要としないが、入力データの変更が容易に行えるつくりになっていることが望ましい - 金融機関向けにレポートできるレベルの様式になっている

融資申し込みの際に求められるであろうレポートとしてある程度体裁が整っていること

金融機関が理解しやすい会計分類や将来予測にについての説明のしやすい様式が望ましい

以上を考慮して資金繰り表のフォームを検討していくことになります。

本当に使える帳票にするには、自社の事情や個別の要件を反映させて、改定していくことを前提に作成し見直していった方がよいでしょう。

資金繰り表を作ってみる

作成ステップとポイント

準備しておくこと

- 資金繰り表のフォーム・様式を決める

一口に資金繰り表といってもいくつか種類がありますので、自社に合ったフォームを決めておかなければなりません。

対象期間や細かさということでは、月次や日次(日繰り表)のものがありますし、分類の仕方(項目の並び)もキャッシュフロー計算書のように営業、投資、財務にカテゴリー分けする方法もあります。

特に資金繰りがタイトな場合は、月次に加えて日次のフォームが必要です。また、後々の管理のし易さを考えると経常収支と経常外収支に分けて、その経常外収支も性質別に分類した方がよいでしょう。雛形はいろんなウェブサイトで無料提供されていますが、迷う場合は日本制作金融公庫で提供されている雛形がおすすめです。

日本政策金融公庫のエクセルは以下よりダウンロードください。

https://www.jfc.go.jp/n/service/dl_chusho.html

- データの入力方法を決める

売上見込みなど将来の予測データは新たに入力することになりますが、実績データはシステム的に取り込める場合もあります。

会計システムによってはCSV形式などでデータを抽出できたり、最近では銀行の明細や各種カードの実績データをネットワーク経由で取り込める仕組みもあるので調査しておきます。正確性という観点から手作業による再入力は極力避けたいものです。

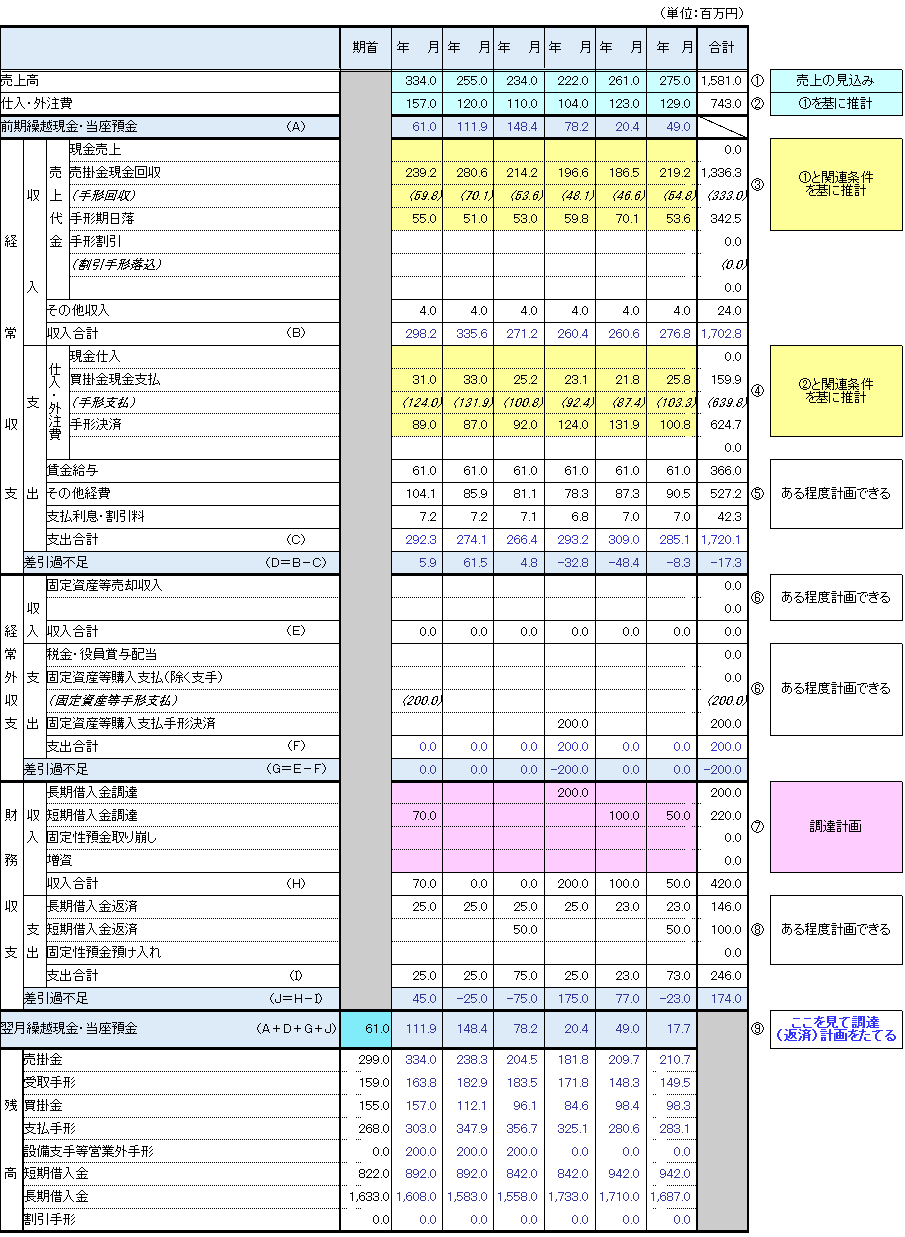

以降、月次資金繰り表のサンプルを見ながら作業ステップとポイントを見ていきます。

URL:https://www.jfc.go.jp/n/service/dl_chusho.html

【ステップ1】 取引内容を確認する(情報を集める)

まず、入力しなければならないデータを特定させます。

どんなデータがあって、どこで入手できるか(誰に聞けばわかるか)を整理し、収支の条件(入金や支払いのタイミングなど)を洗い出します。定常的な取り引きは過去の実績やルールを参照できますが、営業収支に係わるものは注意が必要です。

たとえば売掛金の支払い条件などで例外を設けているケースなどでは営業担当者や契約書の記載条件までさかのぼって確認することもあるかもしれません。

【ステップ2】 実績値を入力する 参照箇所:(A)、③、④

ここからは、実際に資金繰り表を埋めていきます。

最初は前期繰越残高と先月までに確定した実績値を入力します。

これらには、売掛金など経常収支に分類されるものや、固定資産の支出など経常外収支に当たるものが混在していますが、いずれも条件が確定したものなので正しく数字が移れば問題ありません。

【ステップ3】 売上見込みを入力する(含売掛金) 参照箇所:①、③

主に営業部門の販売計画からもってくる数字になります。

もっとも難しく、かつブレる可能性の高い所です。売上に関係する売掛金や仕入・外注費など他の支出にも影響が大きいので、できるだけ精査しなければなりません。営業や仕入れの担当者などからの情報を入手することになります。

【ステップ4】 仕入・外注費とその他経常支出を入力する(含買掛金) 参照箇所:②、④、⑤

前ステップの売上見込みに大きく依存します。

金額に加えて支出のタイミング(支払い条件)が売上の入金時期と合わないことも多い(支出の方が早い)ので注意が必要です。

ステップ3と同期していますが、営業部門以外の組織も係わる可能性が高いので、あえてステップ分けをしています。

その他の経常支出は給与などの固定費と経費で、いずれも実績をベースに入力します。

【ステップ5】 例外的な収支を入力する(経常外収支) 参照箇所:⑥

例外的な経常外収支を入力します。

固定資産の購入・売却や税金などが代表的なものです。

【ステップ6】 状態を把握して調達計画を検討する 参照箇所:⑨

これまで入力してきたデータから月別(日別)の資金残高が計算されます。

もし、この額がマイナスとなれば新たに資金の調達を検討しなければなりません。

また、プラスであっても借入金の返済などの財務処理を検討する可能性もあります。

【ステップ7】 財務収支を入力する 参照箇所:⑦、⑧

ステップ6 で検討した調達計画に基づき財務収支を入力します。

調達手段は1つでないことが多いので、この段階で試行錯誤して資金繰り表の数字をシミュレーションすることが予想されます。

以上で一旦資金繰り表は完成です。その後の売上計画や調達計画の状況を反映して日々更新ていきます。

作成に当たっての考慮点

改めてエクセル資金繰り表を作成するに当たっての考慮点をまとめておきます。

決算書など帳簿類との整合性、正確性の確保

実績データについては、できるだけ手入力を避けてシステム的に取り込めるようにしたい。データのチェックは最も気を使うことであるし、一度作って終わりではなく更新されていく前提の帳票なのでなおさらである。

データの出所、根拠、前提条件を把握(記録)しておく

「なぜこの数字になるのか」を関係者に説明できないと使えない(使われない)ものとなってしまうので、面倒でも整理しておきたい。

不確かな(あまい)数字は入力しない

将来の取り引きデータを使ってシミュレーションすることは問題ないが、確実性の低いデータを基に議論してもあまり意味がない。

たとえば遠い将来の売上見込みなどは確からしさが見極めにくい。また、確度は担当者によってバラツキがあるので、営業プロセスの管理と同期をとって何らかの基準を設けることが望ましい。できれば向こう3ヶ月間くらいの精度は追求したいところ。

更新することを前提としているので、初版は不完全でも構わない

そもそも「将来を予測するもの」なので、完全性を追求するには限界がある。事業活動を進めながら精度を上げていく性質のものと考えた方が良いでしょう。

エクセル資金繰り表の運用方法

資金繰り表の初版が出来上がったら、以降内容を更新していき資金調達(返済)の計画に反映させることになります。

更新のタイミング

年度、半期、四半期といった節目はもちろんですが、多くの経理処理のサイクルが月単位なので、月次更新がベースになります。月次決算のように締め日を設けて関係者から最新情報を集めて帳票を更新します。本当は日次更新をベースに運用したいところですが負荷が大きいので、特別な時期や大きな取り引きが発生した場合には日次更新に切り替える方が現実的です。

更新する担当者

だれでも、いつでも帳票を更新できると最新情報が確定できず意思決定ができません。更新する権限のある担当者を決めて、更新後には関係者へ公開するといったルールを決めておいた方がよいでしょう。この更新担当者は決裁責任者ではありませんので、経理部門の方が担当されるとよいでしょう。その他、閲覧、承認、運用管理の責任分担を設定しておきます。

予定と実績の差異分析

主に月次の更新時期に当初の見込みがどうなったかの差異について確認します。そして、その差異分析の結果を今後の予定設定の参考にして精度を上げていきます。

フォームの変更

そもそもの目的である調達(返済)計画を検討する材料として活用できているかを評価します(関係者からの意見収集)。不足する情報や機能などがあればフォームの変更などを検討します。

資金繰り表の見方と活用法

分析方法と見るべきポイント

資金繰り表は作って終わりではなく、日常的に内容を更新し、場合によっては資金調達の対策を考える材料にします。

経常収支はプラスになっているか

経常収支=経常収入-経常支出=(売上、売掛金、受取手形等の入金)-(仕入れ、買掛金、支払手形、人件費、諸経費、利息等)

まず、定常的な営業収入と営業支出を合わせた経常的な収支を把握しておきます。短期的には問題が生じていても、年間レベルでこれがプラスになっていないと本業に関わる資金の流れに問題があるということで、経営状態が良いとは言えません。

借入金返済の原資にもなりますので、これがマイナスであると借入金がどんどん増えてしまいます。

現預金残高は運転資金の何か月分か、月次売上の入金時期を踏まえて見てみる

入金が遅れることを加味すると月次売上の1か月分では不安かも

借入金返済が営業収支を上回っていないか

その他のチェックポイント

- 売掛金の相手先の資金繰りは大丈夫か?

- 与信審査は適正に行われているか?

- 在庫水準は適正か?、不良在庫はどの程度か?

- 設備資金は基本的に長期借り入れでまかなわれているか?

資金繰り表を基にした対策例

以下は代表的な資金繰りの改善策です。

- 売掛金回収条件の見直し

- 買掛金支払い条件の見直し

- 棚卸資産圧縮、在庫管理の厳格化

- 経費の見直し

- 借入金返済時期の延長

- 人件費圧縮による固定費削減(正社員から業務委託に切り替え)

- 納税猶予、分割納付の検討

まとめ

資金繰り表の目的は、将来の資金の出入りと必要な資金(不足分)を明らかにして、今後の調達計画に役立てること

過去の結果情報だけを対象にするキャッシュフロー計算書とは求める機能も異なる

資金繰り表に必要な機能

- 決算書など帳簿類の数字と整合している、日々の取引情報を容易に更新できる

- 費目単位、取引先別、案件別に管理ができる

- 日単位で管理できる

- 試行錯誤のためのシミュレーションができる

- 金融機関向けにレポートできるレベルの様式になっている

資金繰り表の作成ステップ

- 取引内容を確認する(情報を集める)

- 実績値を入力する

- 売上見込みを入力する(含売掛金)

- 仕入・外注費とその他経常支出を入力する(含買掛金)

- 例外的な収支を入力する(経常外収支)

- 状態を把握して調達計画を検討する

- 財務収支を入力する

資金繰り表作成に当たっての考慮点

- 決算書など帳簿類との整合性、正確性の確保

- データの出所、根拠、前提条件を把握(記録)しておく

- 不確かな(あまい)数字は入力しない

- 更新することを前提としているので、初版は不完全でも構わない

資金繰り表の運用方法

- 更新のタイミングは月次更新がベースに特別な時期や取り引きを踏まえて日次更新に切り替える

- 更新する担当者を決めて更新後に最新版を公開する

- 月次に予定と実績の差異分析を行い、その結果を今後の参考にして精度を上げていく

- 活用度合いを評価し、不足する情報や機能などがあればフォームの変更などを検討する

資金繰り表は日常的に内容を更新し、資金調達の対策を考える材料にする

- まず見るべきポイントは経常収支がプラスになっているかどうか

経常収支=経常収入-経常支出=(売上、売掛金、受取手形等の入金)-(仕入れ、買掛金、支払手形、人件費、諸経費、利息等)