5分でわかる!損益計算書の見方と経営のチェックポイント

損益計算書の目的は事業年度(1年または四半期)の事業活動における利益額を算出することです。

「何に使って(費用)、どれほど売上・収入が入って(収益)、結果的にどれくらい儲かったのか(利益)」を表すもので、

儲ける力を読み取ることができます。

損益計算書は簿記のルールに基づいて作られますので、ある程度の専門的知識が必要になります。

ただし、その構造とポイントを理解することで誰でも簡単に活用することができます。

Contents

損益計算書の目的と構造を理解する

何のためにつくるのか、何がわかるのか

損益計算書と貸借対照表を見れば、

- どこから資金を調達して

- 何に使って

- どんな成果をあげたのか

がわかります。

その内、損益計算書では、

- 何に使って(費用)

- どれほど売上・収入が入って(収益)

- 結果的にどれくらい儲かったのか(利益)

を表すもので、儲ける力を読み取ることができます。

損益計算書は決算時(1年または四半期)に利益額を確定させるために作成されます。収益から費用を差し引いた金額を利益として表示する報告書であり、事業活動の結果を数字で明らかにするものです。

この書類を活用する対象者毎に提供する情報は以下のようになります。 ( ):関連する利益

- 経営者、従業員、対象事業の関係者に対して、業績結果を利益額として算出する (売上総利益、営業利益他)

- 取引先、金融機関に対して、通常の活動で得た利益額を算出する (経常利益)

- 税務署(その他税金徴収者)に対して、納税額を計算する基礎となる課税所得を算出する (税引前利益)

- 株主に対して、配当額を計算する基礎となる利益を算出する (純利益)

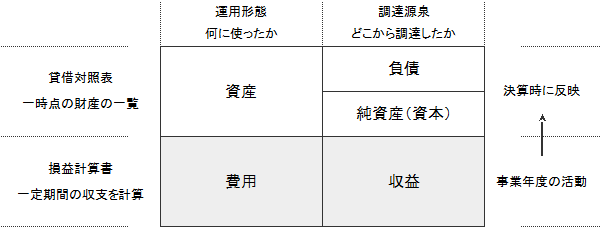

損益計算書及び貸借対照表では、資金調達の源泉(どこから調達したか)と資金運用の使途(何に使ったか)を区分して捉えます。

以下は両報告書の構造を概念的に図式化にしたものです。

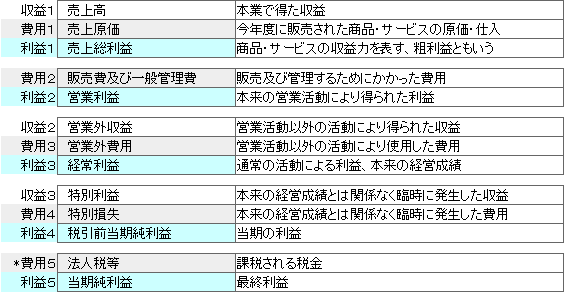

「3つの収益」と「5つの費用」から「5つの利益」を算出する

損益計算書は、商品・サービスの売上高から性質の異なる費用を段階的に差し引いて利益額を算出します。

その要素は、

- 「3つの収益」

- 「5つの費用」

- 「5つの利益」

に分解できます。

売上高から費用を差し引いて利益を算出する手順で作成します。

【収益、費用、利益の概要】

*費用5:便宜上費用と区分しています

損益計算書から経営状態を分析する

損益計算書の値を簡単な算式により計算することにより、企業・事業の経営状態を分析することができます。

分析方法の考え方は、「実数(値そのもの)」や「比率」から、「同業他社」または「過去実績」と比較することが基本となります、

以降、5つの視点での分析をみていきます。

これら視点はいずれも相関関係にありますので、一つだけを取り上げるのではなく複数を見比べて評価します。

収益性をみる、儲かっているか?

収益性は儲ける力をみる指標です。

効率よく利益を生み出したかを計るものです。

- 「主な指標」について:

「目安/基準値」にはTKC経営指標の値を参考値として記載しています。

TKC経営指標は、TKC会員(税理士・会計士)の関与先企業を分析したものです。

URL:http://www.tkc.jp/tkcnf/bast/ - 算出式で、*を付けた項目は貸借対照表から入手される値です。

貸借対照表の作成手順も途中までは損益計算書と同じですので、併せて参照してください。

【主な指標】

- 投下している総資本に対して、通常でどれだけの利益を上げたかをみる【総資本経常利益率】

算出式:経常利益/*総資本 (%)

目安/基準値:12~15%以上

評価ポイント:

値は高い方が良い、資本を増やさずに利益額を増やす、使った資本以上に売上額を増やすと改善する

利益に繋がるように資金を使えているかという指標で、特に株主など出資者が重視する

たとえば、金融機関の利子率よりも低い値であれば出資する動機は極端に薄れてしまう

- すべての利益の源である粗利益の獲得力をみる【売上総利益率】

算出式:売上総利益/売上高 (%)

目安/基準値:(全産業)28~33% (製造業)21~26% (サービス業)44~52%

評価ポイント:

販売費及び一般管理費を除く原価率を示す、原価の多い製造業は低い、販売費の多いサービス業は高い

値は高い方が良い、より多くの数を売る、または原価を下げると改善する

製造機能を持たない(原価率の低い)業種ではあまり参考にならない、特に製造業・生産部門で管理したい指標

- 粗利益から販売費及び一般管理費を差引いた本業の儲ける力をみる【売上高営業利益率】

算出式: 営業利益/売上高 (%)

目安/基準値:(全産業)3~8% (製造業)4~10% (サービス業)3~7%

評価ポイント:

値は高い方が良い、より多くの数を売る、または原価や販管費等の本業に関わる経費を削減すると改善する

全業種において事業(本業)の利益率をみる一般的な指標で多くの関係者が参照する

- 通常の企業活動全体から生み出される利益の獲得力をみる【売上高経常利益率】

算出式:経常利益/売上高 (%)

目安/基準値:(全産業)3~8% (製造業)4~11% (サービス業)4~9%

評価ポイント:

値は高い方が良い、より多くの数を売る、または原価や販管費等の本業に関わる経費を削減すると改善する

営業外収益である財務活動の金利・利息の見直しも有効(支払う金利は少なく、受け取る利息は多く)

全業種において本業以外も含めた企業活動の利益率をみる一般的な指標で、金融機関をはじめ多くの関係者が参照する

- 一年間で総資産の何倍の売上高を上げたかをみる【総資産回転率】

算出式:売上高/*総資産 (回)

目安/基準値:1.2~2.0回

評価ポイント:

値は大きい方が良い、売上高を増やすか、負債(資産)を減らすと改善する

売上に繋がるように資産を使えているかという指標で、特に株主など出資者が重視する

- 金融費用(支払利息と割引料)の何倍の事業利益を上げているのかをみる【インタレスト・カバレッジ・レシオ】

算出式:(営業利益+受取利息)/(支払利息・割引料) (倍)

目安/基準値:(全産業)3~10倍以上

評価ポイント:

金融費用(支払利息他)を減らす、営業利益及び受取利息を増やすと値が改善する

1倍以下の会計期間が続くと金融機関からの借入が困難になる

安全性をみる、事業に余裕はあるか?

安全性は支払能力や事業を維持する力をみる指標です。

特に費用の構造を表していることが多く、主に貸借対照表の値から読みとることができます。

【主な指標】

- (1年以内の)短期的負債の支払をカバーできる運転資金の状態をみる【流動比率】

算出式:*流動資産/*流動負債 (%)

目安/基準値:(全産業)170~300% (製造業)190~300% (サービス業)220~350%

評価ポイント:

100%を超える割合が流動負債を支払ったあとの余剰資金となる

値は大きい方が良い、流動資産を増やす(固定資産から移す)、または流動負債を減らすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

資金繰りやキャッシュフローに課題を持つ経営者は特に重視したい指標

- (1年以内の)短期的負債に対する支払能力をみる【当座比率】

算出式:*当座資産/*流動負債 (%)

注)当座資産:流動資産のなかでも、すぐに現金に換えられるもの、現金、預金、売掛金など

目安/基準値:(全産業)130~240% (製造業)140~250% (サービス業)190~320%

評価ポイント:

100%を超える割合が流動負債を支払ったあとの余剰資金となる

値は大きい方が良い、当座資産を増やす(固定資産、流動資産から移す)、または流動負債を減らすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

資金繰りやキャッシュフローに課題を持つ経営者は特に重視したい指標

- 自己資本に対する固定資産の割合をみる【固定比率】

算出式:*固定資産/*自己資本 (%)

目安/基準値:110~55%

評価ポイント:

固定資産を自己資本でまかなえているか、少なくとも100%以内に抑えたい

値は小さい方が良い、固定資産を減らす、または自己資本を増やすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

- 固定資産を購入するための資金をどこから調達したかをみる(すぐに返さないといけない負債をあてていないか)【固定長期適合率】

算出式:*固定資産/(*自己資本+*固定負債) (%)

目安/基準値:65~45%

評価ポイント:

値は小さい方が良い、固定資産を減らす、自己資本(または固定負債)を増やすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

- 総資産に対する自己資本の割合をみる【自己資本比率】

算出式:*自己資本/*総資産 (%)

目安/基準値:(全産業)40~60% (製造業)40~65% (サービス業)45~70%

評価ポイント:

値は大きい方が良い、資産を減らす、負債を減らす、または自己資本を増やすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

- 自己資本に対する負債総額の割合をみる【負債比率】

算出式:*総負債/*自己資本 (%)

目安/基準値:(全産業)1.0~0.2倍 (製造業)0.9~0.2倍 (サービス業) 0.7~0.2倍

評価ポイント:

値は小さい方が良い、負債を減らす、または自己資本を増やすと改善する

特に金銭的な取り引きをおこなう金融機関や取引先が重視する

- 固定費を回収するためにどれくらいの売上高が必要かをみる【損益分岐点比率】

算出式:損益分岐点売上高/売上高 (%)

注) 損益分岐点売上高 :固定費を回収するために必要な売上高、この売上がないと赤字になるという額

目安/基準値:(全産業)90~80% (製造業)90~80% (サービス業)93~88%

評価ポイント:

損益分岐点売上高を算出するには費用を変動費と固定費に分ける必要がある(財務会計では求められていない)

この割合まで売上が無いと赤字になるという目安

値は低い方がより早く黒字化に向かう、ただし固定費と変動費の割合が異なる場合(業界・業態)は単純に比較できない

値が高くても、この損益分岐点以降に利益獲得率が高まる場合もあるので、一概に評価できない

固定費を減らすと値は低くなる、特に、同業種や自社の過去実績と比較したい

- 限界利益を100%としたときの経常利益の割合、限界利益が何%減少したら赤字になるのかがわかる【経営安定率】

注) 限界利益=売上-変動費

算出式:1-(損益分岐点売上高/売上高) (%)

目安/基準値:(全産業)8~18% (製造業)10~22% (サービス業)6~12%

評価ポイント:

赤字に至るまでの危険度合いをみる、 損益分岐点売上高が大きいほど値は大きくなる

値は高いほうが良い(余裕がある)、上記の損益分岐点比率と同じ意味合いを持つ

効率性をみる、事業のスピードはどうか?

効率性は投入した資源に対する成果の達成度合いをみる指標です。

資源を回収する事業スピートを評価することができます。

【主な指標】

- 事業に投下されている資産が利益をどれだけ獲得したかをみる【総資産利益率 ROA】

算出式:当期純利益/*総資産 (%)

目安/基準値:4~11%

評価ポイント:

値は高い方が良い、純利益を増やす、または総資産を減らすと値は高くなる

純利益を増やすことは企業全体の活動に関連するので広範囲な取り組みが必要になる

特に株主など出資者が重視する指標といえる

- 事業に投下されている自己資本が利益獲得にどれほど貢献したかをみる【株主資本利益率 ROE】

算出式:当期純利益/*自己資本 (%)

目安/基準値:10~18%

評価ポイント:

値は高い方が良い、純利益を増やすまたは自己資本を減らすと値は高くなる

純利益を増やすことは企業全体の活動に関連するので広範囲な取り組みが必要になる

自己資本を減らすことは、総資産の枠を変えない前提では負債を増やすことになり注意が必要

特に事業の安全性を重視する金融機関や損保業界、さらに株主など出資者が重視する指標

- 商品を販売してから売上債権を回収するまでにかかる期間(日数)をみる【売上債権回転期間】

算出式:(受取手形+売掛金)/(売上高×365) (日)

目安/基準値:(全産業)49~46日 (製造業)72~70日 (サービス業)43~42日

評価ポイント:

短い方が良い、改善に向けては、検収・請求・入金スケジュールを短くする、売掛金の回収に関わる管理業務を強化する

仮に買掛金の回転期間より長期であれば現金が必要になる

資金繰りやキャッシュフローに課題を持つ経営者は特に重視したい指標

- 在庫が売上原価の何日分あるかをみる【在庫回転期間】

算出式:*在庫/(売上高×365) (日)

目安/基準値:(全産業)26~18日 (製造業)35~27日 (サービス業) 7~5日

評価ポイント:

短い方が良い、在庫がどれくらいの期間で売れたかという日数

改善に向けては、需要と供給を同期させて、売れる(売れた)ものを効率よく生産し、出荷することが求められる

生産部門だけでなく営業部門と協業して管理・改善していく指標

また、在庫は売れて初めてキャッシュを生むものであり、資金繰りやキャッシュフローに課題を持つ経営者は特に重視したい

生産性をみる、投入資源の活用度はどうか?

生産性は、投入した資源当たりの成果の度合いをみる指標です。

収益性の指標と似ていますが、生産性では投入した資本ではなく、「人やモノ」の視点で分析します。

【主な指標】

- 売上高に対する原価効率をみる【限界利益率】

算出式:限界利益/売上高 (%)

注) 限界利益=売上-変動費

目安/基準値:(製造業)40~50% (サービス業)60~80%

評価ポイント:

限界利益を算出するには費用を変動費と固定費に分ける必要がある(財務会計では求められていない)

売上から変動費(材料費など)を差し引いた正味売上の割合

値は高い方がより早く固定費を回収する、ただし固定費と変動費の割合が異なる場合(業界・業態)は単純に比較できない

変動費を減らすと値は高くなる

- 売上高に対して自社でどれくらいの付加価値を生み出したかをみる【付加価値比率】

算出式:(売上高-外部購入価値)/売上高 (%)

注)外部購入価値:材料費、外注費など

目安/基準値:(全産業)41~47% (製造業)46~51% (サービス業)63~70%

評価ポイント:

売上から外部購入価値を差し引いた割合、自社でどれくらいの付加価値を生み出したかがわかる

値は高い方がより良い、ただし内製化率など業界・業態によって異なるので単純に比較できない

外部購入価値を減らす、内製化率を高めると値は高くなる

- 従業員1人当りの生産性をみる【1人当り売上高】

算出式:売上高/従業員数 (円)

目安/基準値:業種・業態や機械化の度合い、その他環境により異なる

評価ポイント:

他社との比較が難しいので、自社事業と同じ環境、同じ前提の基での推移をみる

人件費を減らす(生産性を上げる)、売上効率を高めると値は改善する

- 従業員1人当りの生産性をみる【1人当り付加価値】

算出式:付加価値/従業員数 (円)

目安/基準値:(全産業)62~83万円 (製造業)67~83万円 (サービス業)41~73万円

評価ポイント:

自社1人あたりでどれくらいの付加価値を生み出したかがわかる

値は高い方がより良い、ただし内製化率など業界・業態によって異なるので単純に比較できない

生産性を上げる、売上効率を高める、外部購入価値を減らす、内製化率を高めると値は高くなる

- 従業員の生産効率に対する人件費のバランスをみる【労働分配率】

算出式:人件費/限界利益 (%)

目安/基準値:(全産業)53~50% (製造業)53~47% (サービス業)63~58% →40%以下が望ましい

評価ポイント:

売上から変動費を差し引いた限界利益(固定費+経常利益)あたり、人件費にどれくらいの割合で費用がかかっているかをみる

事業の特性によるので低いほど良いともいえない、ただ値が高いと人件費が重荷になっているかもしれない

固定費と変動費の割合が異なる場合(業界・業態)は単純に比較できない

限界利益を増やす、人件費を減らす(生産性を上げる)、売上効率を高めると値は低くなる

成長性をみる、事業は伸びているか?

成長性は過去と比べた伸び率を時系列にみる指標です。

成長率同士を比較することも有効です。

【主な指標】

- 前期に比べて売上高がどれくらいの比率で伸びたかをみる【売上高成長率】

算出式:(当期売上高-前期売上高)/前期売上高 (%)

目安/基準値:同業界やリーディング企業の値を参照する

評価ポイント:

業界自体の成長性にも依存するので、自社の過去実績よりも同業界・競業企業の値と比較する

- 前期に比べて営業利益がどれくらいの比率で伸びたかをみる【営業利益率成長率】

算出式:(当期営業利益-前期営業利益)/前期営業利益 (%)

目安/基準値:同業界やリーディング企業、及び自社の過去実績値を参照する

評価ポイント:

値は高い方が良い、より多くの数を売る、または原価や販管費等の本業に関わる経費を削減すると改善する

業界環境に依存するので、同業界・競業企業などの対外的な値も参照する

- 前期に比べて経常利益がどれくらいの比率で伸びたかをみる【経常利益率成長率】

算出式:(当期経常利益-前期経常利益)/前期経常利益 (%)

目安/基準値:同業界やリーディング企業、及び自社の過去実績値を参照する

評価ポイント:

値は高い方が良い、より多くの数を売る、または原価や販管費等の本業に関わる経費を削減すると改善する

営業外収益である財務活動の金利・利息の見直しによる収益改善も有効

業界環境に依存するので、同業界・競業企業などの対外的な値も参照する

- 前期に比べて該当の指標がどれくらい伸びたかをみる【各指標の成長率】

算出式:(当期指標-前期指標)/前期指標 (%)

目安/基準値:同業界やリーディング企業の値を参照する

評価ポイント:

各指標の伸び率を比較することで、どのような要素が成長しているか、または、伸び悩んでいるかをみる

本業の成長率を重視する考え方では、営業利益率成長率が他の指標を上回っている方が望ましい

経営改善に活用するために考慮すべきこと

損益計算書や貸借対照表といった計算書類は、財務会計の規則に基づいて、主に投資家などの外部利害関係者に向けた報告書です。よって、経営者や事業責任者が経営改善に活用する際にはいくつか考慮することが必要になります。

【財務会計に基づく計算書類の特性及び考慮点】

- 通常は年度末の1年に一度(または四半期に一度)だけしか作成されない

- 経営活動の結果の合計数値だけである

- 活動過程や部門毎の業績は提供されない

- 各部署別に赤字か黒字かを示す損益分岐点売上高が分からない

- 売上計上したものだけを対象とするため実際の原価率がわからない(売れ残ったモノに使った費用を除いている)

- 原価が変動費と固定費とに区分されていない

- 原価を計算する際、どの製品にもかかる間接費を配賦する基準が曖昧である(間接費をどのように割り振るか、負担させるかによって、製品毎の原価が変わってしまう、つまり利益率が変わってしまう)

- 財務会計原則で決められた規程に基づいて作成されるので、経理担当者以外では理解が難しい

損益計算書をはじめとした決算書類は、経営改善に役立つ情報を提供してくれます。

ただし、上記のような性質を踏まえて、より将来に向けた改善・改革のためには管理会計方式の視点から分析することが有効です。

まとめ

- 損益計算書の目的は事業年度(1年または四半期)の事業活動における利益額を算出することです。

「何に使って(費用)、どれほど売上・収入が入って(収益)、結果的にどれくらい儲かったのか(利益)」を表すもので、儲ける力を読み取ることができます。そして、その結果である利益(損失)は、貸借対照表の純資産(負債)に反映されます。

- 「3つの収益」-「5つの費用」=「5つの利益」で計算します。

収益と費用を明らかにし、算出した5つ利益は、その活用対象者へ提供します。

- 分析方法は、「実数(値そのもの)」や「比率」から、「同業他社」または「過去実績」と比較することが基本です。

- 分析にあたっては、「収益性、安全性、効率性、生産性、成長性」の5つの視点を複合的に分析します。

- 損益計算書をはじめ決算書類は、財務会計の法則に基づき、主に投資家などの外部の利害関係者に向けた報告書類です。

より将来に向けた経営改善・改革のためには管理会計方式の視点から分析することが有効です。