源泉税って一体何?知っているようで知らない源泉税の秘密

給与明細をみて手取り額の少なさにガックリしたことはありませんか?

せっかく一生懸命働いたのに、何だかたくさん控除されている金額があって思ったより手元に入るお金が少ないと誰もが感じたことがあるはずです。

サラリーマンでもフリーで仕事をしていても必ず控除されている「源泉税」とは何なのでしょうか?

毎月自分の大切な給与から控除されいてる源泉税が、どのようなものかわかれば控除されることにも納得できる部分もあるのではないでしょうか。

知っているようで知らない源泉税を調べてみましょう。

キャンペーン ⇒無料動画プレゼント「会社経営で一番大切な数字を徹底解説動画」

Contents

源泉税とは?

源泉徴収義務者とは?

「会社や個人が人を雇って給与を支払ったり、税理士、弁護士、司法書士などに報酬を支払ったりする場合には、その支払の都度支払金額に応じた所得税及び復興特別所得税を差し引くことになっています。

そして、差し引いた所得税及び復興特別所得税は、原則として、給与などを実際に支払った月の翌月の10日までに国に納めなければなりません。

この所得税及び復興特別所得税を差し引いて、国に納める義務のある者を源泉徴収義務者といいます。」

引用元 https://www.nta.go.jp/taxanswer/gensen/2502.htm

会社だけでなく個人も、給与や報酬を支払った際には源泉税を徴収して国に納める義務があります。

給与の源泉税

サラリーマンの場合は給与から控除され、会社から国に納税をしてくれます。

給与から控除される源泉税はどのように計算されて控除されているのでしょうか。

給与所得とは「給与所得とは、使用人や役員に支払う俸給や給料、賃金、歳費、賞与のほか、これらの性質を有するもの」をいいます。

また手当は「役員や使用人に支給する手当は、原則として給与所得となります。具体的には、残業手当や休日出勤手当、職務手当等のほか、地域手当、家族(扶養)手当、住宅手当なども給与所得となります。しかし、例外として、次のような手当は非課税」となります。

- 通勤手当のうち、一定金額以下のもの

- 転勤や出張などのための旅費のうち、通常必要と認められるもの

- 宿直や日直の手当のうち、一定金額以下のもの

引用元 https://www.nta.go.jp/taxanswer/gensen/2508.htm

実際の計算は

から算出してください。

報酬の源泉税

源泉徴収が必要な報酬・料金等の範囲は、その報酬・料金等の支払を受ける者が、個人であるか法人であるかによって異なっています。

(1) 報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲

- 原稿料や講演料など

ただし、懸賞応募作品の入選者などへの支払については、一人に対して1回に支払う金額が5万円以下であれば、源泉徴収をしなくてもよいことになっています。 - 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

- ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

- プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

引用元 https://www.nta.go.jp/taxanswer/gensen/2792.htm

キャンペーン ⇒無料動画プレゼント「会社経営で一番大切な数字を徹底解説動画」

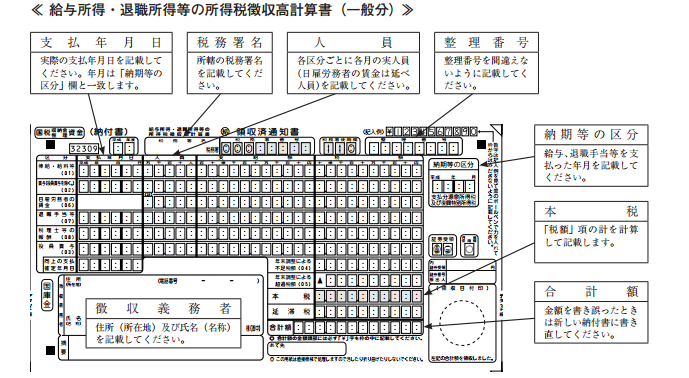

源泉税の納め方とは?

一般と特例の納め方

徴収した源泉税は下記方法で国に納めなければいけません。

「源泉徴収した所得税及び復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。」

引用元 https://www.nta.go.jp/shiraberu/ippanjoho/pamph/gensen/zeigakuhyo2015/data/26-29.pdf

しかし、毎月納付をするというのも小さい会社を経営している方には非常に手間がかかります。

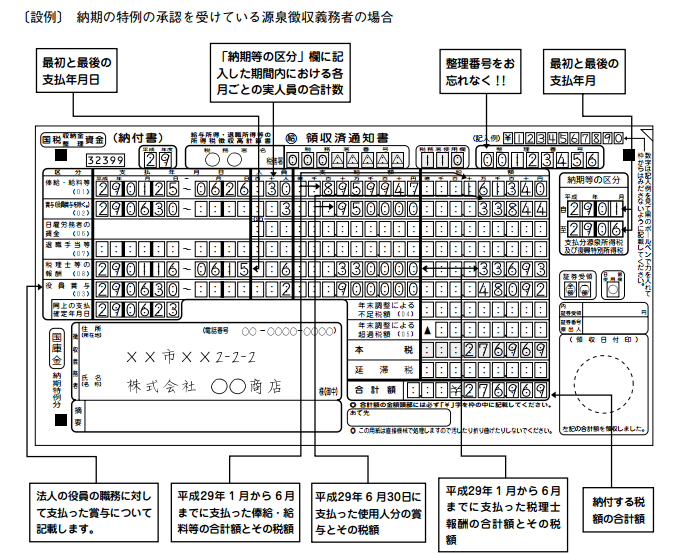

その場合は納期の特例があります。

「給与の支給人員が常時10人未満の源泉徴収義務者は、源泉徴収した所得税及び復興特別所得税を、半年分まとめて納めることができる特例があります。

この特例を受けていると、その年の1月から6月までに源泉徴収した所得税及び復興特別所得税は7月10日、7月から12月までに源泉徴収した所得税及び復興特別所得税は翌年1月20日が、それぞれ納付期限になります。

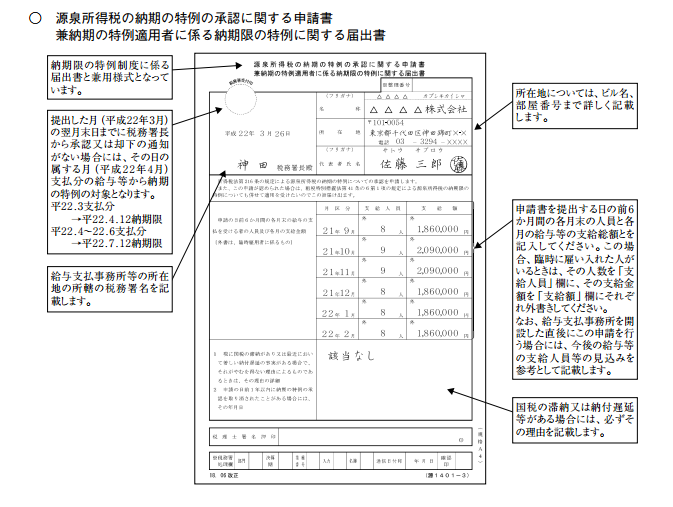

この特例を受けるためには、「源泉所得税の納期の特例の承認に関する申請書」(以下「納期の特例申請書」といいます。)を提出することが必要です。

この納期の特例申請書の提出先は、給与等の支払を行う事務所などの所在地を所轄する税務署長です。」

引用元 https://www.nta.go.jp/taxanswer/gensen/2505.htm

という納付方法があります。

引用元 https://www.nta.go.jp/shiraberu/ippanjoho/pamph/gensen/shikata2017/pdf/14.pdf

引用元 https://www.nta.go.jp/shiraberu/ippanjoho/pamph/gensen/shikata2010/pdf/14.pdf

会社の規模が条件に適している場合は、事務作業が年に2回と押さえられますので申請をしておきましょう。

ただし、年に2回の作業となりますので

- 源泉税は毎月リストで集計しておく

- 定例スケジュールに入れておく

の対応をしておきましょう。

例え半年の税金でも、遡って集計をすると手間となり、かえって時間がかかってしまう可能性もあります。

常に計算しておき、提出時にはチェックだけで納付できる体制を作りましょう。

納付が遅れたら

1日でも納付が遅れたら「不納付加算税」が課せられる事となります。

不納付加算税とは

要件 源泉徴収税額について、法定納期限後に納付・納税の告知があった場合

課税割合 10%

不適用

- 正当な理由がある場合

- 法定納期限から1月以内にされた一定の期限後の納付の場合

※納税の告知を予知しない法定納期限後の納付の場合 5%

引用元 http://www.mof.go.jp/tax_policy/summary/tins/n11.htm

まとめ

毎月給与明細が届くたびに目に入っていた「源泉税」のことを少しご理解頂けたでしょうか。

税金を納める事は、日本国民の三大義務の1つです。

せっかく一生懸命働いても少なくない金額が税金として控除されてしまいますが、国民の義務なので逃げる事はできません。

控除されたお金が何かの役に立っている事を祈りながら、私たちはきちんと税金を納めて国民の義務を全うしましょう。

また源泉税や源泉税の納付に関しましては、必ず最寄りの税務署にお問い合わせや相談をしてください。

税についての相談窓口 https://www.nta.go.jp/shiraberu/sodan/sodanshitsu/9200.htm